Федеральные налоги в сша в 2021 году

Содержание:

- А теперь поговорим о НДС и Sales Tax

- Зарубежные банковские счета и счета в зарубежных финансовых учреждениях

- Регистрация компании в США: последние налоговые изменения

- Иностранное лицо, выезжающее из США

- Виды налогов в США

- Из чего состоит подоходный налог в США

- Пять штатов США без налога с продаж

- Неприятности с IRS

- Какой МРОТ в США в 2020 году

- Система налогообложения Америки для компаний

А теперь поговорим о НДС и Sales Tax

Я нарочно не упомянул в вычислениях выше НДС, потому что многие российские компании платят налоги по упрощённой схеме. Но очень-очень многие компании платят НДС. И это прибавляет к сумме, требуемой на зарплату работнику, ещё 18%!

Сейчас в меня полятет камни от лицензированных бухгалтеров: мол, НДС никакого отношения к зарплате не имеет. Это было бы действительно так, и я не упомянул бы этого, если бы в США система не работала бы немного по-другому. В США существует так называемый Sales Tax, налог на продажу. Он прибавляется к стоимости товаров точно так же как в России прибавляется НДС. Но вот только в отличие от России, он не применяется к огромному ассортименту товаров (многие продукты питания, например) и услуг. Практически все услуги не облагаются налогом на продажу, и поэтому множество компаний — как пример, практически все IT-компании — к Sales Tax не имеют никакого отношения.

Да, Sales Tax различен от штата к штату, в некоторых штатах его нет вообще.

Уж так получилось, что я — программист, и мне эта тема близка.

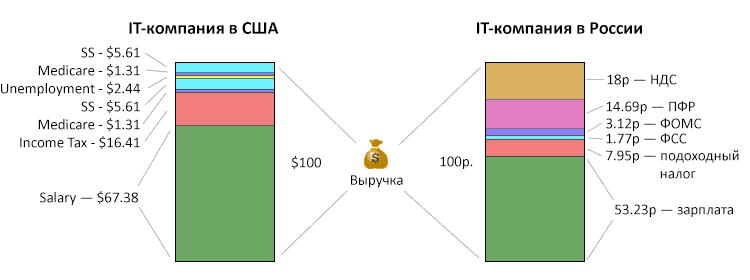

Возьмём к примеру две IT-компании, в России и в США:

|

IT компания в США

Американские программисты, например, получают проект на те же условные $100. Клиент платит им $100. Так как они оказывают услуги, физических продуктов не продают — то Sales Tax не применяется. Сколько из этих полученных $100 американская компания может позволить выплатить в фонд зарплат? Как мы посчитали выше – $90.62 Вычитаем налоги с работника (SS=6.2%, Medicare=1.45%, федеральный подоходный=18%), и получаем $67.38, которые выплачиваются работнику. У работника на руках: $67.38 |

IT компания в России

Русские программисты получают проект на те же самые 100, только теперь рублей. Клиент платит им 100 рублей. От этих 100 рублей 18% должны быть уплачены в виде НДС, то есть на зарплатный бюджет остаются лишь 82 рубля. Теперь платим “зарплатные” налоги: 34% от зарплаты, входящей в 82 рубля уходят на ПФР, ФОМС и ФСС. Остаются 61.19 рубль. Из них ещё вычитаются 13% подоходного налога, и остаются 53.23 рубля, которые выплачиваются работнику. У работника на руках: 53.23 рубля |

В результате этого эксперимента получаем, что компания в США может выплачивать своим сотрудникам 67.38% от денег в кассе, тогда как компания в России — лишь 53.23% от тех же самых денег в кассе.

Вот вам для большей наглядности:

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Получается так, что в Америке всякими налогами “съедается” 32.62% от поступающих денег, а в России — целых 46.77%, а это гораздо больше!!!

Конечно, от штата к штату, от компании к компании, от случая к случаю (в обоих странах есть куча нюансов и вариантов, типа упрощённого налогообложения, разнице в акцизных сборах, и так далее) — но в целом картина просто ошеломляющая!

Зарубежные банковские счета и счета в зарубежных финансовых учреждениях

- Еще одним важным нормативным требованием является обязанность указывать в подаваемой в США налоговой декларации наличие у Вас счетов в зарубежных финансовых учреждениях, например, банковских или инвестиционных счетов. Более того, в США существует Закон об обеспечении банковской тайны (Bank Secrecy Act), в соответствии с которым Вы обязаны подавать форму TD F90-22.1 «Отчёт о счетах в зарубежных банках и зарубежных инвестиционных счетах» (Report of Foreign Bank and Financial Accounts (FBAR)) при условии одновременного наличия следующих обстоятельств:если у Вас есть имущественные интересы, право подписи или иные полномочия применительно к любому счету в зарубежной стране, и

- Общая сумма на всех зарубежных счетах в любой момент календарного года превышала $10000 долларов.

Термин «инвестиционный счет» может включать ежегодные доходы, частные пенсионные планы, и полисы страхования жизни, имеющие денежную стоимость. Также, в соответствии с законодательством США, гражданин или резидент США имеет имущественный интерес в зарубежном инвестиционном счете в случае, если:

- этот гражданин тли резидент является формальным собственником или правообладателем – независимо от того, был ли открыт счет в интересах этого лица или другого; или

- формальным собственником или правообладателем является одно из следующих лиц:

- агент, уполномоченное лицо, адвокат или другое лицо, действующее в отношении этого счета в любом другом качестве от имени гражданина или резидента США; или

- юридическое лицо, в котором гражданин или резидент США прямо или косвенно владеет: (i) более 50% общей стоимости долей в акционерном капитале; или (ii) более 50% голосов от общего числа голосов всех акционеров;

- товарищество, в котором в котором гражданин или резидент США прямо или косвенно владеет: (i) долей участия, дающей право на получение более 50% прибыли товарищества, или (ii) долей более 50% уставного капитала товарищества;

- траст, создателем которого является резидент или гражданин США, владеющий долей участия в капитале траста для целей налогообложения федеральными налогами США;

- траст, в активах или годовых доходах которого резидент или гражданин США имеет текущую бенефициарную долю в размере, превышающим 50%; или

- юридическое лицо любой другой организационно-правовой формы, в котором резидент или гражданин США владеет прямо или косвенно более 50% голосов.

Например, если супружеская пара разместит свои денежные средства на одном счете, при этом право подписи по этому счету будет иметь только один супруг, то второй супруг в этом случае все равно будет обязан подавать «Отчёт о счетах в зарубежных банках и зарубежных инвестиционных счетах», даже если и не обладает правом подписи, поскольку оба супруга имеют имущественный интерес в этом счете.

Лицо, обладающее правом подписи или иными полномочиями в отношении зарубежного инвестиционного счета, но не имеющее в нем имущественных интересов, может освобождаться от подачи «Отчёта о счетах в зарубежных банках и зарубежных инвестиционных счетах» в случаях, если такое лицо является должностным лицом или сотрудником банка, чья деятельность регулируется правительством США, либо должностным лицом или сотрудником открытого акционерного общества, чья деятельность регулируется правительством США.

Вы обязаны подавать «Отчёт о счетах в зарубежных банках и зарубежных инвестиционных счетах». Несоблюдение этого требования может повлечь за собой серьезные штрафные санкции. В соответствии с нормативно-правовыми актами Налоговой службы США, на лицо, которое обязано подавать «Отчёт о счетах в зарубежных банках и зарубежных инвестиционных счетах», однако, не делает этого, может быть наложен административный штраф в размере до $10 000 за каждое нарушение. Штрафные санкции не налагаются в случае, если Налоговая служба США посчитает уважительной причину непредставления отчета, а также если отчет по балансу счета всегда представлялся в надлежащие сроки. Тем не менее, если лицо умышленно уклонялось от подачи отчета, счет или идентификационные данные счета могут стать объектом административных финансовых санкций в размере, равном или превышающем $100 000 или 50% от фактического остатка на счете на момент нарушения. Кроме того, если нарушение будет признано умышленным, это может повлечь за собой уголовную ответственность.

Регистрация компании в США: последние налоговые изменения

Закон о налоговой реформе, принятый 22 декабря 2017 г. (PL 115-97), переместил Соединенные Штаты от «всемирной» системы налогообложения к «территориальной». Среди прочего, PL 115-97 снизил ставку КПН с 35% для корпораций-резидентов до фиксированной ставки в 21% для налоговых лет, начинающихся после 31 декабря 2017 г. Доход лиц-нерезидентов США подлежит налогообложению в зависимости от того, связан ли он с Соединенными Штатами, от степени присутствия лиц, не являющихся резидентами, в Штатах.

Изменения в КПН с 2021 г.

Индиана постепенно снижает ставку КПН с июля 2012 г., и последняя запланированная фаза этого снижения вступила в силу в июле 2021 г., когда ставка снизилась с 5,25% до 4,9%.

Если вас заинтересовала регистрация компании в Монтане, обратите внимание, что штат входит в число растущих, где применяется формула пропорционального распределения КПН, которая учитывает продажи больше, чем фонд заработной платы и имущество. Штат также принял меры по снижению ставки подоходного налога и по другим реформам, хотя эти изменения вступят в силу лишь с 1 января 2022 г.

Изменения в индивидуальном подоходном налоге с 2021 г.

Айдахо

Законопроект №380, подписанный в мае 2021 г., содержит положения, которые вступили в силу 1 июля этого же года. В частности, новый закон создает фонд налоговых льгот Айдахо и предписывает штату распределить единовременное возмещение налогоплательщикам в размере, равном 9% уплаченного индивидуального подоходного налога за 2019 г. Снижение ставок, в результате чего макс. ставки корпоративного и индивидуального подоходного налога снизились с 6,925% до 6,5%, было введено задним числом с начала 2021 г.

Изменения налога на продажи и использование, налога на валовую выручку в 2021 г.

Флорида. С 1 июля 2021 г. Флорида вошла в число штатов, требующих от удаленных продавцов и организаторов торговых площадок перечислять налоги с продаж в штате, если годовые продажи превышают 100 000 USD (Законопроект Сената №50, принятый в апреле 2021 г.). Миссури, единственный штат, в котором такие правила отсутствовали в текущем законодательном году, принял аналогичное законодательство в мае, но штат не будет применять правила взаимодействия с удаленными продавцами и посредниками на рынке до 2023 г.

Канзас. В июле этого года вступил в силу закон Канзаса об экономической взаимосвязи для удаленных продавцов и посредников на рынках. Этот закон требует от удаленных продавцов и организаторов торговых площадок взимать государственные и местные налоги с продаж, если их годовая валовая выручка от продаж в штате превышает 100 000 USD.

Нью-Мексико. Несколько заметных изменений произошло в налоге с продаж при регистрации компании в Нью-Мексико. Имеются в виду так называемый налог на валовую выручку и, в некотором роде, гибридный традиционный налог с розничных продаж. Изменения вступили в силу 1 июля этого года. Согласно действующему законодательству, продажа материального имущества облагается налогом по гос. ставке 5,125% с соответствующей ставкой компенсирующего налога (налога на использование). Однако для продажи услуг компенсационная ставка налога ниже, всего 5%. С 1 июля ставка гос. компенсационного налога на услуги будет увеличена до 5,125%, чтобы соответствовать ставке налога на товары.

Иностранное лицо, выезжающее из США

Прежде, чем выехать из США, все иностранные лица (за некоторыми исключениями) обязаны получить сертификат соответствия требованиям законодательства. Вы обязаны получить сертификат соответствия, выдаваемый Налоговой службой США, который еще называют «разрешением на свободное плавание» (“sailing permit”) или «разрешением на выезд» (“departure permit”).. Разрешение выдается после подачи формы 1040-C или формы 2063. Даже если Вы выехали из США и представили форму 1040-C, это не снимает с Вас обязанности подать годовую декларацию о подоходном налоге за налоговый год, во время которого Вы выехали из США.

Если Вы вступили в брак, и при этом Вы и Ваш супруг(-а) обязаны подавать налоговую декларацию, Вы должны подавать налоговые декларации раздельно. Однако если один из супругов является гражданином США или иностранцем-резидентом США, отбывающий иностранец может подать совместную со своим супругом(-ой) налоговую декларацию.

Получение «разрешения на свободное плавание» (“sailing permit”) или «разрешения на выезд» (“departure permit”)

Если Вы работали в США, Вы можете получить разрешение на выезд в офисе Налоговой службы США, который находится рядом с местом Вашей работы или с местом Вашего выезда. Вы должны получить разрешение на выезд не позднее двух недель до выезда, при этом Вы не можете подавать заявление на его получение раньше, чем за 30 дней до планируемой даты выезда.

При подаче заявления будьте готовы предоставить документы, связанные с Вашим доходом и пребыванием в США, а также следующие документы:

- Ваш паспорт и регистрационную карту иностранного гражданина или визу.

- Копии налоговых деклараций по подоходному налогу за последние два года. Если Вы находились в США менее двух лет, вам необходимо будет предоставить налоговые декларации за этот период.

- Квитанции об уплате подоходного налога в соответствии с указанными декларациями.

- Все квитанции, банковские учетные документы, отмененные чеки, и другие документы, подтверждающие заявленные Вами в декларации расходы, включая удержания, торговые затраты, и наличие зависимых членов семьи.

- Справка от Вашего работодателя(-ей) с указанием выплаченной заработной платы и размера удержанного из нее подоходного налога, начиная с 1 января текущего года и заканчивая датой Вашего отъезда, если вы все еще являетесь сотрудником компании. Если Вы являлись индивидуальным предпринимателем, Вы должны предоставить отчет о доходах и расходах на дату планируемого отъезда.

- Подтверждение ежеквартальных выплат расчётной суммы налога за прошлый и текущий годы.

- Документы, подтверждающие прибыли или убытки от продажи личной собственности и/или недвижимого имущества, включая основные активы и товары.

- Документы, связанные с получением стипендии студента или аспиранта, включая:

- Свидетельство учредителя стипендии, источник и цель стипендии.

- Копии заявления и документа об утверждении стипендии.

- Справка о сумме выплаченной стипендии и ваших обязательствах в связи с получением стипендии.

- Перечень предыдущих стипендий.

- Документы, подтверждающие, что Вы имеете право на специальные налоговые льготы, заявленные Вами на основании соглашений об избежании двойного налогообложения.

- Документ, подтверждающий дату вашего отъезда из США (например, авиабилет).

- Документ, подтверждающий наличие у Вас идентификационного номера налогоплательщика США (карточка социального обеспечения или Уведомление CP 565, выданное Налоговой службой США и подтверждающее наличие у Вас идентификационного номера налогоплательщика (ITIN).

Если Вы состоите в браке и проживаете в штате, признающим общую совместную собственность супругов, вам необходимо будет предоставить все вышеперечисленные документы на супруга(-у), даже в случае, если ему (ей) не нужно разрешение на выезд.

Виды налогов в США

Что касается основных федеральных сборов, то к ним следует отнести:

- Income tax – это подоходный налог (учитывается не только постоянная зарплата, но и гонорары, % от вкладов и прочее);

- >Social security tax – сбор на социальное обеспечение: пенсии и пособия незащищенным слоям населения (размер составляет 10.4% доходов, причем резидент платит только 4.2%, а остальное вносит работодатель);

- Medicare – это сбор на обеспечение медицинской страховки пенсионеров, если они не могут оплатить ее сами (1.45% с сотрудника и 1.45% с работодателя или 2.9% с работающего на себя фрилансера);

- Real estate tax – ежегодный сбор (от 0.14 до 1.84% стоимости недвижимого имущества);

- Estate tax – налог на наследуемую собственность, который может составлять до 40% ее стоимости (при обложении резидента учитываются даже зарубежные активы).

Порядок изъятия и конкретные суммы зависят от штата. Значительное влияние оказывает местное законодательство.

Подоходный налог

Считается, что данный федеральный сбор формирует до 40% доходов американского бюджета. Он установлен для физических лиц, ИП и участников партнерств, если они не имеют статуса юрлица. В зависимости от штата, подоходный налог в США составляет до 35%. В отдельных регионах отменен полностью. Например, на Аляске или в Неваде. Однако эта льгота является условной, так как разница компенсируется за счет иных сборов, в частности НДС.

Основным источником подоходного обложения является зарплата. Однако в ряде штатов она данным сбором не облагается.Если учесть, что средняя зарплата в США $40000 в год, налог составляет обычно 10-20 тысяч. Однако в Соединенных Штатах действуют различные льготы и исключения:

- устанавливается минимальный необлагаемый доход;

- предоставляются скидки, например, родителям с детьми;

- изымаются отдельные статьи доходов, в частности довольствие солдата, участвующего в военной операции;

- есть скидки для пенсионеров, инвалидов;

- за активное жертвование в благотворительные фонды;

- предоставляются при переезде.

Что облагается налогами

При определении суммы сборов учитываются все виды доходов:

- фиксированная зарплата;

- гонорары по контрактам;

- подработки, в частности, фриланс;

- доходы со сдачи жилья в аренду;

- проценты по вкладам;

- суммы выигрышей;

- наследуемое имущество;

- иностранные активы.

Зная о том, какие налоги в США, многие пытаются переводить свои капиталы за рубеж и оплачивать сборы у себя на родине по меньшей ставке, пользуясь законами о невозможности повторного обложения.

По штатам

Ставки местных сборов обычно ниже федеральных. Более того, существует перечень безналоговых штатов, в которых доходы не облагаются дополнительно в пользу местного бюджета. В этих регионах выгодно регистрировать бизнес. В целом размер налогов штата варьируется от 0 до 13.5%, но обычно составляет в пределах 3-5%.

Торговля

Аналогом российского понятия НДС служит американский налог с продаж. Его размер не является фиксированным и зависит:

- от штата;

- конкретного наименования продукции;

- распространенности товара;

- места производства (внутри США или за рубежом).

Налог на совершаемые покупки варьируется в пределах 2-15%. Таким образом, разброс является достаточно широким. Сбор с продажи товаров могут повышать города. Например, в штате Нью-Йорк налог составляет 4%. В столице региона он уже равняется 10%.

Бизнес

В США самая высокая ставка налога на прибыль. Сумма определяется в зависимости от полученных годовых доходов компании:

- до $50 000 – 15%;

- 75 000 – 25%;

- 100 000 – 34%;

- 335 000 – 39%;

- 10 млн. – 34%;

- 15 млн. – 35%;

- 3 млн. – 38%;

- выше указанной суммы – 35%.

Приведенные выше ставки актуальны для юридических лиц, ведущих деятельность в Америке. Одновременно с извлечением в казну части прибыли акционеры компании выплачивают и НДФЛ. Это один из редких примеров несправедливости налогового законодательства США, так как допускается двойное изъятие с единого дохода.

Недвижимость

Взимание налогов на землю, жилье и нежилые помещения производится штатами. Поэтому конкретный порядок и суммы могут существенно различаться из-за особенностей законодательства на местах. В целом, решающими факторами при начислении налога на недвижимость в США являются:

- размеры и стоимость;

- количество объектов во владении;

- тип постройки (жилая, нежилая);

- цель использования (получение дохода или проживание);

- время, когда было приобретено имущество.

В налог на недвижимость входит сбор за использование земельного участка на территории штатов. Поэтому в регионах, где она не является дорогой, можно существенно сэкономить. В среднем взимающаяся сумма не превышает 2% от стоимости актива.

Из чего состоит подоходный налог в США

Налоги в США состоят из федеральных, налогов штатов и местных налогов. Первые, как не трудно догадаться, платят все резиденты страны, вторые — жители конкретных штатов, третьи — люди из тех или иных городов и округов. Местные налоги и налоги штата могут отсутствовать, но федеральный придется заплатить в любом случае. Так что, если вы услышите, мол, техасские ковбои подоходных налогов не платят, это означает лишь то, что сам штат не взимает налог на прибыль. IRS же про вас не забудет. Хотя справедливости ради стоит отметить, что из доходов ковбоев выворачивают куда меньше, чем, например, у бедных калифорнийцев.

Ну а теперь углубимся в законодательные дебри и разберемся с некоторыми особенностями американского налогообложения. Начнем с хорошей новости — налогом в США облагается лишь часть годовой заработной платы (налогооблагаемая база). Для каждого гражданина — в зависимости от дохода, семейного положения и других факторов — существуют особые налоговые вычеты. Например, холостяк, живущий без иждивенцев, может не платить налог как минимум с $ 10 000 от своего годового дохода.

Дополнительные бонусы можно получить за уплаченную медицинскую страховку, работу в военных структурах, сдаваемую в аренду недвижимость, обучение детей… Да много за что еще. Налоговых вычетов в США столько, что даже пришлось придумать профессию налогового консультанта. В деле честного уклонения от налогов это неоценимый специалист, который поможет хорошо сэкономить и часть этого сэкономленного заберет себе. А первый совет, который он даст, — никогда не выкидывать чеки, счета, контракты и договора. Именно на их основании формируется большая часть налоговых вычетов.

От хорошей новости перейдем к информации не столь радужной. Дело в том, что подоходным налогом в США облагается не только заработная плата, но и любые другие доходы:

- подарки,

- выигрыши в лотерею или казино,

- дивиденды,

- наследство,

- прибыль от подработки

- и даже чаевые.

Ставки и правила начисления налога на эти категории доходов разные — так что тут тоже лучше воспользоваться помощью ушлого налогового консультанта.

Пять штатов США без налога с продаж

Налог с продаж является крупным источником доходов для 45 штатов и округа Колумбия. По данным налогового фонда, средний налогоплательщик будет платить чуть более 1000 долларов в год в виде налога с продаж. В 2020 финансовом году доходы от штатных налогов с розничных продаж составили 340 миллиардов долларов. Это составляет примерно треть всех налоговых поступлений Штатов, уступая только налогу на прибыль. Налоги с продаж — ключевой способ финансирования штатных инициатив.

Хотя указанные ниже штаты не взимают налог с продаж, в некоторых случаях округа и города в этих штатах могут взимать свои собственные налоги.

Аляска

Штат Аляска, известный как «Последний рубеж», является самым благоприятным для налогообложения штатом в стране. В нем нет налога с продаж и подоходного налога штата. На Аляске ставка налога на недвижимость немного выше средней, составляющая 1,18%, но у штата есть несколько способов подать заявление на освобождение от налога на имущество.

По всей Аляске, многие из округов, взимают налог с продаж. Например, район Джуно взимает налог с продаж в размере 5% с соответствующих покупок, и в 2020 году он собрал более 47 миллионов долларов США в виде налогов с продаж.

Делавэр

«Первый штат» также не взимает с жителей и посетителей никаких налогов штата с продаж. Кроме того, ни одна юрисдикция в штате Делавэр не применяет подобных налоговых мер. Однако в Делавэре действует налог на валовых продавцов, который применяется к предприятиям с суммы общих продаж проданных товаров и услуг.

Хотя в Делавэре нет налога с продаж, низкие налоги на имущество и он известен как налоговое убежище для корпораций, он компенсирует это за счет взимания умеренного подоходного налога.

Монтана

Еще один малонаселенный штат, Монтана, не имеет налога штата с продаж. Однако местные муниципалитеты, которые привлекают туристов, такие как Big Sky, имеют право вводить местные налоги с продаж. Налоги на имущество выше среднего по США, а налог на прибыль близок к средней ставке по всем 50 штатам.

Нью-Гемпшир

Штат Гранита также отказался от сбора налогов с продаж. Предупреждение об отсутствии налога с продаж заключается в том, что в Нью-Гэмпшире одна из самых высоких ставок налога на недвижимость в стране. Подоходный налог чрезвычайно ограничен, поскольку он применяется только к процентной прибыли (например, с высокодоходного сберегательного счета) и дивидендному доходу (например, к дивидендам от покупки акций).

Орегон

Наконец, штат Бобров также не взимает налоги с продаж. Однако есть одно предостережение, указанное на веб-сайте Департамента доходов штата Орегон: если вы покупаете новый автомобиль за пределами штата, вы должны заплатить налог с продаж, чтобы зарегистрировать автомобиль.

Чтобы компенсировать отсутствие налога с продаж, в штате Орегон очень высокое налоговое бремя на доход и умеренно высокая ставка налога на имущество.

Неприятности с IRS

Американская налоговая система рассчитана на высокий уровень гражданской сознательности и самостоятельности плательщиков. В Америке они сами подсчитывают и указывают сколько заработали и платят положенный налог в госбюджет. Так это должно работать в идеале, большинство принимает эти правила. Но нередки и громкие случаи разбирательства с фискальной службой (IRS), когда инспекторы усомнились в добропорядочности гражданина, проверили и раскрыли обман.

Известный актер Уэсли Снайпс утаил от государства значительные суммы своих доходов, и выяснилось, что в течение 17 лет он не перечислил в бюджет более $ 15 млн. Он активно пользовался трастами и другими фиктивными организациями для выведения средств. Обвинение не пошло на сделку с ним, и суд в 2008 году назначил максимальный тюремный срок — 3 года за уклонение от уплаты налогов. По факту Снайпс провел чуть меньше двух лет в исправительном учреждении.

Американский рэпер DMX — Эрл Симмонс, в конце марта 2018 тоже получил год тюрьмы за налоговое мошенничество. Нью Йоркская прокуратура обвинила его в сокрытии миллионных доходов в течение нескольких лет. Налоговики не досчитались $ 1,7 млн налоговых выплат от господина Симмонса.

Такую же сумму стране задолжала и известная спортсменка-лыжница Линдси Вонн. Она утверждала, что проблемы налоговой произошли поскольку она не контролировала свои финансы. Ими занимался её бывший муж и менеджер Томас Вонн. Жестокого наказания ей удалось избежать, но свою репутацию она пытается восстановить до сих пор отчитываясь перед поклонниками в соцсетях, что вовремя подала декларацию.

Легендарный композитор и певец Вилли Нельсон лишился почти всей своей недвижимости, когда в 199 году выяснилось, что он задолжал государству $16,7 млн – виной стал подоходный налог, какой он в США не платил. До конца закрыть вопрос с налоговой он смог только перечислив все что заработал на выпуске своего нового музыкального альбома в 1991 году.

Его коллега — певица и рэпер Лорин Хилл в 2013 году все-таки попала на 3 месяца в тюрьму Коннектикута за неуплату налогов на сумму почти $ 2 млн. Когда её обман раскрылся, она была в творческом кризисе, и не смогла возместить долг и штрафы государству.

Резонансным стало и налоговое дело против голливудской звезды — Николаса Кейджа. В 2009 году инспекторы обнаружили, что актер не заплатил государству за несколько лет $ 6,7 млн налога. Обман Кейджа выдала его слабость к неординарным покупкам: два замка, остров, череп динозавра, сморщенные головы пигмеев и более десятка особняков. В 2012 году он смог возместить $ 6,2 млн. До сих пор, чтобы расплатиться с долгами, ему приходится соглашаться на роли, от которых в другой ситуации он отказался бы. Эти истории американских граждан свидетельствуют, что государство не делает скидок никому, когда речь идет о налогах. Собираясь переехать в США надо изначально выяснить все налоговые правила, по которым предстоит жить. Еще лучше — найти надежного специалиста, который поможет подготовить ваши активы к иммиграционному процессу. Он также наладит четкую систему вашего общения с налоговой, чтобы вы контролировали свои финансы и были уверены — претензий у властей не возникнет.

Какой МРОТ в США в 2020 году

Если рассуждать над вопросом, есть ли в штатах конкретная величина МРОТ, то стоит иметь в виду, что привычного россиянам термина здесь не существует.

Также здесь не используется калькуляция расчёта: средний заработок всех домочадцев, получаемые пособия, сумма, остающаяся на каждого человека после уплаты ежемесячных расходов.

Для примера можно взять семью из трёх человек, где папа зарабатывает 6000$, мама – 4000$, ребёнок в силу возраста не работает. Получается, средний прожиточный минимум на одного члена семьи составляет 3333$.

Средний доход семьи в США

МРОТ на одного человека

На 2020 год МРОТ в США составляет 7,25$ центов за один рабочий час. Получается, если трудиться по восемь часов с понедельника по пятницу, за год можно заработать 15 100$. При переводе на рубли это получается 1 163 153.

Ещё один нюанс, заслуживающий внимания, — размер оклада для молодёжи. Закон говорит, что молодой человек не старше 20 лет, первые три рабочих месяца будет зарабатывать 4,25$ в час. Однако это значение зависит от внутренней политики штата и индивидуальных условий предприятия.

Для пенсионеров

Размер средней пенсии, установленный в 2020 году, равен 1160$, что составляет примерно 66 000 р. Но этот показатель зависит от внутренней политики каждого штата, профессии, пенсионного возраста, стажа и размера оклада.

Пенсионеры в США

- 300$ получают граждане, не проработавшие ни одного дня;

- люди, работавшие легально хотя бы некоторое время, получают 600$;

- рабочие со средней заработной платой могут рассчитывать на 750$;

- пенсия высококвалифицированных специалистов составляет 1500$;

- ветераны, бывшие военные, пожарные, инженеры, учителя, учёные, полицейские, врачи, чиновники — самая привилегированная группа с пенсией 3000$;

- бывшие главы государства будут получать 15 000$ в месяц.

Система налогообложения Америки для компаний

Если вы планируете открыть бизнес в США, то следует понимать особенности системы налогообложения данного государства, которая в 2020 году является трехуровневой.

Федеральный налог на прибыль в США 2020

Федеральные налоги в США, среди которых существуют обязательные и необязательные взносы для корпораций и индивидуальных предпринимателей. К обязательным относятся:

- подоходный налог с физлиц;

- корпоративный налог на прибыль компаний по ставке 21%;

- акцизные сборы.

Необязательные: таможенные пошлины, налог на наследство, выплаты в фонд социального страхования.

Важно! В 2020 году ставка подоходного налога для физических лиц (НДФЛ) на федеральном уровне изменилась и зависит от суммы прибыли и статуса налогоплательщика. Более подробная информация представлена в таблице ниже

Корпоративный налог в штатах США 2020

На штатном уровне, физические и юридические лица также обязаны вносить определенные платежи за свой доход. В настоящее время в некоторых штатах США ставки корпоративного налога изменились и могут быть фиксированными.

В таблице ниже представлены актуальные на 1 января 2020 года налоги на доход в штатах США, которые не заменяют федеральные обязательства, а дополняют. Об этом следует знать каждому учредителю компании в данном государстве и учитывать при налоговом планировании!

В 2020 году, некоторые штаты изменили свое налоговое законодательство, что чаще имеет благополучные последствия для предпринимателей:

- Ставки корпоративного подоходного налога во Флориде сохранились до 2021 года и составляют 4,45%.

- Ставка в штате Индиана снизилась до 5,5%, начиная с 1 июля 2019 года.

- Штат Миссисипи продолжает постепенно снижать свой 3% корпоративный подоходный налог, предусматривая освобождение от выплат с первых 3000 долларов.

- В Миссури ставка снижена с 6,25% до 4%, но была отменена возможность выбора формы бизнеса для распределения прибыли.

- Временная надбавка в штате Нью-Джерси снизилась с 2,5% до 1,5%, в результате чего, максимальная ставка корпоративного налога составила 10,5% вместо 11,5%.

- Также ожидается отмена налога на франшизу в штате Иллинойс для местных компаний в период с 2020 года по 2023 год.

- В штате Коннектикут в 2020 году отменен налог, ранее взимаемый с коммерческих компаний (BET).

- Невада, Огайо, Техас и Вашингтон решили отказаться от корпоративного подоходного налога, но вместо этого вводят валовый налог на прибыль предприятий, которые считаются экономически вредными из-за поиска налоговой выгоды.

Справка: самая низкая фиксированная ставка корпоративного налога 2,5% установлена в штате Северная Каролина, а самая высокая 12% в штате Айова США.

Налог с продаж в США 2020

В 2020 году налог с продаж действует в 46 штатах Соединенных Штатов Америки и взимается на муниципальном уровне. В некоторых случаях такой обязательный платеж на порядок выше штатного. Точные сведения можно уточнить в налоговых органах юрисдикции или у специалистов нашего портала.

Налог на инвестиционную прибыль и прирост капитала США 2020

Кроме вышеупомянутых налогов, компании и физические лица в США обязаны уплачивать налог на прирост капитала. Прогрессивная шкала была введена в Америке в 2019 году для физических лиц и по состоянию на 2020 год имеет следующий вид:

- 0% на прирост капитала выплачивают:

- самостоятельное физлицо при сумме прибыли до 40 000 долларов;

- лица, состоящие в браке и подавшие декларацию совместно, если сумма дохода достигает 80 000 долларов;

- пары, состоящие в браке, но подающие раздельные декларации – 40 000$;

- главы домашних хозяйств до установленного лимита дохода 53 600 долларов;

- компании и трасты до суммы дохода 2650$.

- 15% ставка налога на прирост капитала:

- физлица – до 441 450$;

- семейные пары по одной декларации – 496 600$;

- семейные пары с раздельными декларациями – 248 300$;

- главы хоз.субъектов – 469 050$;

- трасты и корпорации – 13 150$.

- Если сумма прибыли выше установленной для 15%, налог взимается по ставке 20%.