Подоходный налог в сша

Содержание:

- Налог с продаж — не единственный налог, который следует учитывать

- Отличия в системах налогообложения

- Виды налогов в США

- Помощь Налогового управления США

- Альтернативы налоговой системы

- Какие доходы нужно указывать в декларации?

- Как подаётся декларация?

- Понятие “размер оклада”

- 2019

- Никсон и стагфляция

- Налоги на грех

- Как не платить НДС в США

Налог с продаж — не единственный налог, который следует учитывать

Хотя вы можете подумать, что платите большой налог с продаж из-за того, как часто вы его взимаете, из списка налогов, которые вы будете платить в течение своей жизни, налог с продаж на самом деле не такой большой, как вы думаете. Даже если вы живете в штате, где действуют налоги с продаж, иногда существуют законные способы их избежать, в том числе налоговые каникулы. Фактически, вы, вероятно, будете платить больше в виде процентов по ссуде, чем налога с продаж на протяжении всей своей жизни.

Но если вы задумываетесь о том, какое налоговое бремя может быть у вас в новом штате, обязательно обратите внимание на эти более крупные налоговые счета:

Налоги на недвижимость: в диапазоне от примерно 0,30% на Гавайях до более 2% в Нью-Джерси владельцам недвижимости высылается налоговый счет, основанный на покупной цене дома. Однако по мере роста стоимости дома возрастают и налоги на имущество в каждом соответствующем штате. Этот расчет известен как оценочная стоимость и выполняется окружным оценщиком. Каждый штат рассчитывает это по-разному, поэтому обязательно уточняйте в Налоговом управлении соответствующего штата. И имейте в виду, что вы можете получить вознаграждение за переезд или возврат денег, уплатив налог на недвижимость с помощью кредитной карты.

Налог на прибыль: Если вы работаете в качестве работника по форме W2, а не по найму (формам1099) , вы будете видеть автоматическое списание подоходного налога из вашей зарплаты.

Существует два разных подоходных налога: федеральный подоходный налог и подоходный налог штата (хотя в некоторых населенных пунктах, таких как Нью-Йорк, есть собственный подоходный налог).

Таблицы федерального подоходного налога можно найти здесь.

В каждом штате разные ставки подоходного налога, поэтому обязательно проверьте, каково ваше налоговое бремя, прежде чем работать в другом штате.

В настоящее время в девяти штатах нет подоходного налога: Аляска, Флорида, Невада, Нью-Гэмпшир, Южная Дакота, Теннесси, Техас, Вашингтон и Вайоминг.

Налоги на заработную плату: Подобно подоходному налогу, налоги с заработной платы также автоматически удерживаются, если вы являетесь сотрудником W2. Эти налоги могут отображаться в вашей квитанции как «FICA» или «MEDFICA». Эти налоги используются для финансирования таких программ, как Social Security и Medicare, и делятся между вами и вашим работодателем. По данным IRS, текущая ставка налога на социальное обеспечение составляет 6,2% для работодателя и работника, или 12,4% в сумме. Текущая ставка налогов по программе Medicare составляет 1,45% для работодателя и работника, или 2,9% в сумме.

Уплата налогов — неизбежная часть жизни в США, но есть законные способы избежать уплаты налогов. Когда дело доходит до вашей ежегодной налоговой декларации, существует множество вариантов налогового программного обеспечения, которое гарантирует, что вы максимизируете свои вычеты и минимизируете налоговые счета — и вы можете получить скидки на это с помощью подходящей кредитной карты.

View the discussion thread.

blog comments powered by DISQUS

Отличия в системах налогообложения

Важной особенностью налогообложения физических лиц в США является тот факт, что налог на доходы физических лиц уплачивается с доходов, полученных в любой стране мира, всеми гражданами США, в том числе не проживающими в стране. В РФ, соответственно, такой ситуации нет

Более того, если гражданин отказывается от гражданства США, то еще 10 лет после этого он остается плательщиком подоходного налога в бюджет США. Гражданин РФ в этом плане будет платить по факту – находясь на территории страны или на территории государства, с которым заключен соответствующий договор. Не платить налог с доходов, полученных за пределами США, можно только если он уже уплачен в стране, с которой у США заключен договор об избежании двойного налогообложения. В частности, такое соглашение заключено между США и РФ, и в нем указано, какие виды доходов облагаются подоходным налогом в РФ, а какие — в США.

Система США в вопросах определении круга налогоплательщиков подоходного налога существенно отличается от российской. В Соединенных Штатах уплата подоходного налога зависит от гражданства физического лица, в России – от статуса физлица (является ли он резидентом или нерезидентом), то есть времени фактического пребывания в РФ в течение календарного года.

Еще одно отличие – в России ставка налога зависит от вида налогооблагаемого дохода, а в США налог исчисляется с каждого вида доходов отдельно от суммы каждого дохода.

Так же отличается и объекты, облагаемые налогом. К облагаемым доходам в США относятся: заработная плата, доходы от предпринимательской деятельности, пособия и пенсии, выплачиваемые государством (свыше определенной суммы) или частными фондами, алименты, доходы по ценным бумагам, призы, награды, фермерский доход, доходы от недвижимости и др.

Например, в РФ доходы по ценным бумагам не облагаются налогом, отсутствует понятие «фермерского дохода», а доход с недвижимости не так просто снять, так как многие граждане сдают жилье неофициально. Так же в РФ налог не снимается с пенсий.

В целом, как мне кажется, следует отметить, что в США налог наименее «щадящий». Да, он может быть меньше, чем в России (а может достигать и больших параметров), но следует учитывать, что в России это дает возможность пользоваться страховкой и ОМС, а в США гражданин либо сам покупает пакет социальной и медицинской страховки, либо это оплачивает ему работодатель.

Услуги врача в США так же стоят больших денег, из-за сложившийся олигополии в медицинской сфере, так что гражданин (или его работодатель) заплатят немалые деньги за страховку, что так же ударит по карману. Я хочу сказать, что за схожий процент, снимаемый с зарплаты в РФ и США гражданин России в целом получит больше услуг, чем житель соединенных штатов.

Виды налогов в США

Что касается основных федеральных сборов, то к ним следует отнести:

- Income tax – это подоходный налог (учитывается не только постоянная зарплата, но и гонорары, % от вкладов и прочее);

- >Social security tax – сбор на социальное обеспечение: пенсии и пособия незащищенным слоям населения (размер составляет 10.4% доходов, причем резидент платит только 4.2%, а остальное вносит работодатель);

- Medicare – это сбор на обеспечение медицинской страховки пенсионеров, если они не могут оплатить ее сами (1.45% с сотрудника и 1.45% с работодателя или 2.9% с работающего на себя фрилансера);

- Real estate tax – ежегодный сбор (от 0.14 до 1.84% стоимости недвижимого имущества);

- Estate tax – налог на наследуемую собственность, который может составлять до 40% ее стоимости (при обложении резидента учитываются даже зарубежные активы).

Порядок изъятия и конкретные суммы зависят от штата. Значительное влияние оказывает местное законодательство.

Подоходный налог

Считается, что данный федеральный сбор формирует до 40% доходов американского бюджета. Он установлен для физических лиц, ИП и участников партнерств, если они не имеют статуса юрлица. В зависимости от штата, подоходный налог в США составляет до 35%. В отдельных регионах отменен полностью. Например, на Аляске или в Неваде. Однако эта льгота является условной, так как разница компенсируется за счет иных сборов, в частности НДС.

Основным источником подоходного обложения является зарплата. Однако в ряде штатов она данным сбором не облагается.Если учесть, что средняя зарплата в США $40000 в год, налог составляет обычно 10-20 тысяч. Однако в Соединенных Штатах действуют различные льготы и исключения:

- устанавливается минимальный необлагаемый доход;

- предоставляются скидки, например, родителям с детьми;

- изымаются отдельные статьи доходов, в частности довольствие солдата, участвующего в военной операции;

- есть скидки для пенсионеров, инвалидов;

- за активное жертвование в благотворительные фонды;

- предоставляются при переезде.

Что облагается налогами

При определении суммы сборов учитываются все виды доходов:

- фиксированная зарплата;

- гонорары по контрактам;

- подработки, в частности, фриланс;

- доходы со сдачи жилья в аренду;

- проценты по вкладам;

- суммы выигрышей;

- наследуемое имущество;

- иностранные активы.

Зная о том, какие налоги в США, многие пытаются переводить свои капиталы за рубеж и оплачивать сборы у себя на родине по меньшей ставке, пользуясь законами о невозможности повторного обложения.

По штатам

Ставки местных сборов обычно ниже федеральных. Более того, существует перечень безналоговых штатов, в которых доходы не облагаются дополнительно в пользу местного бюджета. В этих регионах выгодно регистрировать бизнес. В целом размер налогов штата варьируется от 0 до 13.5%, но обычно составляет в пределах 3-5%.

Торговля

Аналогом российского понятия НДС служит американский налог с продаж. Его размер не является фиксированным и зависит:

- от штата;

- конкретного наименования продукции;

- распространенности товара;

- места производства (внутри США или за рубежом).

Налог на совершаемые покупки варьируется в пределах 2-15%. Таким образом, разброс является достаточно широким. Сбор с продажи товаров могут повышать города. Например, в штате Нью-Йорк налог составляет 4%. В столице региона он уже равняется 10%.

Бизнес

В США самая высокая ставка налога на прибыль. Сумма определяется в зависимости от полученных годовых доходов компании:

- до $50 000 – 15%;

- 75 000 – 25%;

- 100 000 – 34%;

- 335 000 – 39%;

- 10 млн. – 34%;

- 15 млн. – 35%;

- 3 млн. – 38%;

- выше указанной суммы – 35%.

Приведенные выше ставки актуальны для юридических лиц, ведущих деятельность в Америке. Одновременно с извлечением в казну части прибыли акционеры компании выплачивают и НДФЛ. Это один из редких примеров несправедливости налогового законодательства США, так как допускается двойное изъятие с единого дохода.

Недвижимость

Взимание налогов на землю, жилье и нежилые помещения производится штатами. Поэтому конкретный порядок и суммы могут существенно различаться из-за особенностей законодательства на местах. В целом, решающими факторами при начислении налога на недвижимость в США являются:

- размеры и стоимость;

- количество объектов во владении;

- тип постройки (жилая, нежилая);

- цель использования (получение дохода или проживание);

- время, когда было приобретено имущество.

В налог на недвижимость входит сбор за использование земельного участка на территории штатов. Поэтому в регионах, где она не является дорогой, можно существенно сэкономить. В среднем взимающаяся сумма не превышает 2% от стоимости актива.

Помощь Налогового управления США

Налоговое мошенничество

Мошенники пытаются похитить ваши деньги или вашу персональную информацию. Будьте осторожны и избегайте налоговых мошенничеств.

Налоговое управление США никогда не будет:

- Обращаться к вам по электронной почте, текстовым сообщениям или социальным сетям для запроса персональной или финансовой информации.

- Звонить по телефону с требованием немедленного платежа. Обычно Налоговое управление США сначала посылает вам по почте налоговый счет, если вы имеете налоговую задолженность.

- Требовать платежа с использованием конкретного метода платежа, например, предоплаченной дебетовой картой, подарочной картой или электронным денежным переводом.

- Угрожать вызвать полицию или другие правоохранительные организации, чтобы арестовать вас за неуплату налогов.

- Угрожать аннулированием водительских прав, профессиональных лицензий или иммиграционного статуса. Подобные угрозы являются обычной тактикой мошенников, используемой для обмана жертв.

- Требовать от вас уплаты налогов без предоставления вам возможности оспорить или обжаловать причитающуюся сумму.

- Звонить вам, чтобы сообщить о получении возврата налогов, которого вы не ожидаете.

Хищение личных данных

Хищение личных данных в связи с налогами происходит, когда кто-либо похищает вашу персональную информацию, например, номер социального обеспечения (SSN) или индивидуальный идентификационный номер налогоплательщика (ITIN) для подачи фальсифицированной налоговой декларации с целью получения налогового возврата.

Знайте признаки хищения личных данных и принимайте немедленные меры, если вы стали жертвой, чтобы защитить свои данные и личность.

Помощь при стихийных бедствиях

При наличии объявленной федеральным указом зоны стихийного бедствия мы предоставляем помощь при стихийных бедствиях и чрезвычайных ситуациях (Английский) для помощи физическим лицам и компаниям в финансовом восстановлении.

Мы также предлагаем рекомендации по подготовке к стихийным бедствиям с тем, чтобы вы могли защитить себя, свою семью и свою компанию.

Служба консультативной поддержки для налогоплательщиков

Службы консультативной поддержки налогоплательщиков (TAS), является независимой организацией в рамках Налогового управления США, помогающей налогоплательщикам и защищающей права налогоплательщиков. TAS предлагает помощь в следующих ситуациях:

- Ваша налоговая проблема создает финансовые затруднения

- Вы пытались и не смогли решить свою проблему с Налоговым управлением США, или

- Вы считаете, что система или процедура Налогового управления США не работает надлежащим образом.

Если вы имеете право на помощь TAS, которая всегда бесплатна, эта служба сделает все возможное, чтобы помочь вам.

Посетите веб-сайт Службы консультативной поддержки налогоплательщиков (Английский) на Интернете или звоните по телефону 877-777-4778.

Программа пунктов помощи налогоплательщикам с низким доходом

Программа пунктов помощи налогоплательщикам с низким доходом (LITC) является программой, независимой от Налогового управления США (IRS) и Службы консультативной поддержки налогоплательщиков (TAS). LITC представляет физических лиц, доход которых ниже определенного уровня, и которым необходимо решить налоговые проблемы с Налоговом управлением США.

LITC может представлять налогоплательщиков в следующих ситуациях:

- Аудиты,

- Апелляции и

- Споры о взыскании налогов с Налоговым управлением США в суде.

Если английский язык не является вашим родным языком, LITC может предоставить информацию о правах и обязанностях налогоплательщиков на разных языках.

Услуги LITC предоставляются бесплатно или за небольшой сбор.

Для получения дополнительной информации о пункте помощи LITC возле вас, посетите веб-сайт Программа пунктов помощи налогоплательщикам с низким доходом (Английский) или загрузите Публикацию 4134 Налогового управления США, «Перечень пунктов помощи налогоплательщикам с низким доходом» (Английский) PDF. Вы также можете получить копию этой публикации, позвонив в Налоговое управление США по бесплатному телефону: 800-829-3676.

Альтернативы налоговой системы

Будет ли какая-нибудь другая налоговая система работать лучше и справедливее? Время от времени в США политики оценивают альтернативные налоговые режимы в качестве замены или дополнения подоходного налога в США.

У фиксированной единой ставки налога на все доходы есть сторонники, которые подчеркивают ее простоту и утверждают, что было бы справедливее взимать со всех налогоплательщиков одинаковую ставку. Однако для повышения уровня доходов, необходимого для деятельности правительства, необходимо будет установить настолько высокую ставку, чтобы нагрузка на налогоплательщиков с низкими доходами была сочтена нереальной с экономической и политической точек зрения.

Аналогичным образом, когда были изучены налог на добавленную стоимость (НДС) или налог на потребление товаров и услуг, исключения, необходимые для избежания чрезмерного обременения налогоплательщиков с низкими доходами, влекут за собой значительную сложность. Необходимость разработки правил, охватывающих группы, пользующиеся особыми льготами в рамках системы подоходного налога, – не только отдельные отрасли, но и очень значительный благотворительный сектор, – также будет проблематичной.

Недавно сторонники, в основном мотивированные растущим экономическим неравенством и большей концентрацией богатства у меньшего процента населения, а также целью увеличения доходов, предложили единый годовой налог на богатство. Хотя многие, в том числе экономисты и политологи, выражали озабоченность по поводу концентрации богатства, предложение о налоге на богатство не получило широкой поддержки. Этот тип налога повлечет за собой значительную сложность, особенно сложную и обременительную задачу оценки активов, таких как произведения искусства или частный бизнес, не имеющих доступной объективной рыночной стоимости.

Даже если такие альтернативы существующей системе будут сочтены возможными, переход от нынешнего законодательства о подоходном налоге к альтернативному режиму представляет проблемы, которые до сих пор оценивались как запретительные. Введение некоторого дополнительного налогового режима – или пересмотр и расширение действующих правил акцизного налога и тарифов в дополнение к подоходному налогу – позволит избежать некоторых сложностей, но, тем не менее, увеличит административное бремя для налогоплательщиков и должностных лиц.

Какие доходы нужно указывать в декларации?

Почти все доходы могут облагаться налогами. Вот небольшой, и наверняка неполный список:

- зарплата, бонусы, отпускные, комиссионные, чаевые

- дивиденды, процентны по вкладам

- доходы (на разнице) при продаже имущества, ценных бумаг, и т.п.

- алименты

- пенсионные выплаты

- всяческие пособия (по инвалидности, по безработице, и т.п.)

- доходы от сдачи недвижимости в наём

- авторские отчисления

- призы, выигрыши, судебные компенсации

- некоторые виды грантов, в том числе студенческих

- и т.п.

Но не всем налоговым резидентам необходимо отчитываться о доходах. Если вы в прошлом году не получили никаких доходов, или ваш доход был очень мал — то вам ничего декларировать не нужно. Это ещё зависит от того, работаете ли вы, какого вы возраста, семейного положения, а если вы в браке — способа подачи деклараций.

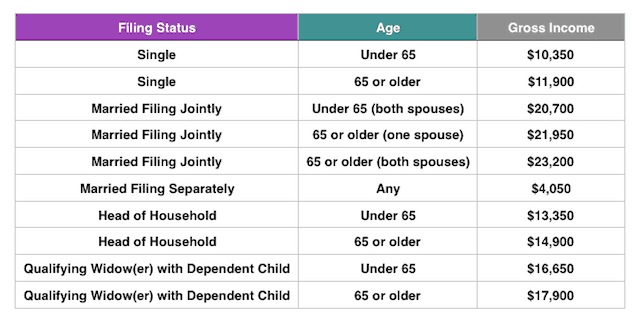

Следующая таблица (на 2017 год) о минимальных доходах, подлежащих декларации, применима к большинству работающих американцев:

В других случаях: если вы работаете сами на себя, или, скажем, получили доход от дивидендов, чаевых, авторских отчислений, и тому подобное, и он превышает $400 (за весь год) — тогда вы тоже обязаны подать налоговую декларацию.

Короче, правил так много, что лучше налоговую декларацию всё же попробовать заполнить, чем совсем не подавать. В большинстве случаев, при ответе на вопросы декларации сразу станет понятно, должны вы её отсылать, или нет.

Как подаётся декларация?

Подаётся она в начале каждого года: начиная с 1 января и крайний срок — 15 апреля.

Всего лишь нужно выбрать налоговую форму (их существует несколько, в зависимости от вашей ситуации), посчитать немного на калькуляторе, заполнить эту форму, приложить какие-то документы, если необходимо — и отослать в IRS.

Можно распечатать нужную форму, заполнить её от руки и отослать по почте, а можно подавать её в электронном виде на сайте IRS, а можно воспользоваться теми же многочисленными сервисами, за небольшую плату ($10-40)

Наряду со штатами в качестве административных образований в США насчитывается почти 85 тыс. районов, подпадающих под юрисдикцию местных органов власти. Почти все штаты разделены на графства, в них существует примерно 20 тыс. муниципалитетов. Графства, муниципалитеты, тауншипы (специфические территориальные образования) имеют свои органы управления, являющиеся правительствами общего назначения и предоставляющие свои услуги в пределах данной территории. Каждый орган самоуправления может формировать свой собственный бюджет, вводить налоги и реализовывать различные действия по обеспечению поступлений в него.

Понятие “размер оклада”

Начнём с того, что в России и в США разные понятия “размер оклада”, или зарплаты.

В США работник платит больше разных налогов со своей зарплаты, и размер оклада указывается до их вычета. В России же с зарплаты работника вычетается только подоходный налог.

Например фраза “ты будешь получать $60,000 в год” означает в этих двух странах совершенно разные количество денег, выданные на руки. От этого сильно зависит восприятие цифр, как размера самой зарплаты, так и налогов на неё.

Представим себе ситуацию: у работодателя есть бюджет на зарплату и равен он 100 монеткам. В Америке — американским, в России — русским. Какая сумма объявляется как размер оклада? Какие налоги из неё вычитаются?

|

В США

Со стороны работодателя оплачиваются:

“Cверх оклада” получается налогов в сумме 10.35%. От имевшихся 100 монеток на налоги уйдут $9.38 и на фонд зарплаты останется $90.62. Озвучивается размер оклада: $90.62 При выплате зарплаты, удерживаются также налоги с работника:

Перед выплатой зарплаты от $90.62 отнимаются ещё эти 25.65% ($23.24), остаются $67.38 Выплачено работнику: $67.38 |

В России

Со стороны работодателя оплачиваются:

В сумме, “сверх оклада” работодатель в Росси доплачивает налогов ещё около 34% от зарплаты. Озвучивается размер оклада: 74.62 рубля При выплате зарплаты, с размера оклада удерживаются налоги, причитающиеся с работника: Федеральный подоходный налог (13% от оклада) Вычитаем из размера оклада подоходный налог в размере 9.70 рублей, остаются 64.92 рубля Выплачено работнику: 64.92 рубля |

Как вы видите, налоги очень разные и начисляются разными способами.

Но нолучается, что “съедается” ими примерно поровну — что в России, что в Америке, причём американскому работнику даже чуть больше денег осталось.

Обратите внимание, что американский работник считает что его оклад равен 90.62 долларам, тогда как русский работник знает только цифру в 74.62 рубля, и считает её размером своей зарплаты. Получив примерно одинаковое количестно денег на руки, русский работник полагает, что у него налоги меньше — ведь он знать не знает о том, сколько куда-то там выплачивает работодатель

Кстати, вы сейчас скажете — это в Техасе нет налога штата, а в Калифорнии добавь-ка ещё 10%?

А я вам отвечу что я и в российском примере не указал, к примеру, накопительной части пенсии — ещё 6% от зарплаты.

В любом случае, даже если рассматривать дорогую Калифорнию — всё равно в Америке зарплата получилась не особо отличающейся от Российской.

2019

Налоговая потребовала раскрыть доходы в биткоинах и предупредила о санкциях

В середине августа 2019 года криптовалютные инвесторы получили письма от Налогового управления США (IRS), которое потребовала раскрыть доходы, полученные в биткоинах и других цифровых активах, и предупредила о возможных санкциях.

Уведомление формы CP2000 предусмотрено для случаев, когда налоговая выявляет расхождения между передаваемой налогоплательщиками информацией и сведениями из независимых источников. Указанная в письмах сумма представляет собой предполагаемую задолженность, которую криптовалютные инвесторы не доплатили в казну. Налоговая предупреждает, что письма не стоит игнорировать во избежание штрафа, однако у налогоплательщиков есть 30 дней, чтобы опротестовать эти требования. Для этого, разумеется, инвестору потребуется предоставить подтверждающие документы.

Власти США напомнили владельцам криптовалют о налогах

Власти США напомнили владельцам криптовалют о налогах

Аналитики CoinCenter отмечают, что в новой рассылке фигурируют формы 1099-K и 1099-MISC, которые некоторые биржи оформляют для налоговой, чтобы сообщить о транзакциях клиентов, превышающих определенный порог. Известно также, что налоговая США с 2017 года получает информацию о 14 000 клиентах Coinbase, крупнейшей американской криптобиржи.

Ранее в июле 2019 года налоговая служба провела рассылку 10 000 писем, в которых призвала инвесторов раскрыть доходы от торговых операций с криптовалютой. Некоторые инвесторы получили требования о раскрытии криптовалютных сделок в период между 2013 и 2017 годами. Однако новая рассылка гораздо серьезнее, как отмечает сооснователь CoinTracker Чандан Лода — в форме CP2000 указаны конкретные суммы, которые инвесторы должны заплатить государству, и штрафные санкции, которые последуют, если они игнорируют запрос. В рассылке указано, что к пользователям, которые не погасили задолженность перед государством, будут применены правоохранительные меры гражданского или уголовного характера.

Начало ИТ-модернизации за $2,7 млрд

10 апреля 2019 года глава налоговой службы США Чарльз Реттиг (Charles Rettig) назвал обновление информационных систем одним из наиболее актуальных направлений развития ведомства и объявил о начале цифровой трансформации.

Реттиг сообщил финансовому комитету Сената, что у налоговой службы есть план по ИТ-модернизации в два этапа (каждый на три года), который будет стоить от $2,3 млрд до $2,7 млрд. На 2020 год Реттиг запросил у Сената $290 млн.

Налоговое агентство США уже давно стремится модернизировать свои системы. В 2018 году критический сбой электронной файловой системы вызвал массовое недовольство американцев, желающих подать документы до истечения годового срока. Реттиг объяснил, что устаревшие ИТ-системы небезопасны и перегружены, а установление серьезных современных обновлений невозможно без полной модернизации.

В конечном итоге замена оборудования улучшит обслуживание американских налогоплательщиков, подчеркнул Реттиг, поскольку позволит предоставлять высококачественные услуги в режиме реального времени, будь то по телефону, онлайн или лично.

Однако ИТ-модернизация поднимает проблему найма работников для поддержки этих систем. По словам Реттига, защита информации налогоплательщиков и обработка налоговых деклараций – серьезная задача, для выполнения которой требуется привлекать высококвалифицированных работников. Ежегодно ИТ-системы налоговой службы США становятся мишенью для 1,4 млрд кибератак, многие из которых способны вызвать серьезные проблемы на национальном уровне.

Около 45% сотрудников налоговой службы в целом готовы уйти на пенсию в течение следующих двух лет, а заменить персонал достаточно быстро, особенно в критических сферах ИТ и кибербезопасности, оказалось не так легко из-за высокой конкуренции за хороших специалистов, говорится в публикации издания FedScoop от 11 апреля 2019 года.

Никсон и стагфляция

Закон о доходах 1945 года снизил налоги на 6 миллиардов долларов, но бремя социального обеспечения и расширенного правительства удержало их от гораздо меньшего. Самая высокая налоговая ставка составляла более 80% еще в 1950-х годах, и система удержания из текущих доходов, введенная в качестве меры военного времени, никогда не прекращалась.

Прогресс в снижении налогов был спорадическим и запутанным. Вместо того, чтобы откатывать ставки, налоговый кодекс переписывался, чтобы разрешить вычеты при определенных обстоятельствах или снизить ставки, скажем, для частных фондов при одновременном повышении ставок по корпоративной прибыли. Этот взрыв лазеек и мелкого шрифта – одна из причин, по которой большинство людей сегодня может овладеть теорией относительности до введения налогового кодекса.

1960-е и 1970-е годы были временем массовой инфляции, когда дефицит государственного бюджета продолжал расти с добавлением Medicare к дорогой системе социального обеспечения. Инфляция стала огромной проблемой для налогоплательщиков, потому что для нее не индексировались налоги. Это означало, что, хотя реальная стоимость доходов людей снижалась, они также должны были платить больше налогов. В 1970-х годах бывший президент Ричард Никсон был вынужден выплатить более 400 000 долларов налоговой задолженности. Учитывая разногласия по поводу Уотергейтского скандала, уклонение президента от уплаты налогов не было такой большой проблемой, как могло бы быть.

Налоги на грех

Поскольку налоги на сигареты и алкоголь встроены в цены на эти продукты, многие американцы даже не подозревают, что платят их.Федеральные налоги на табак впервые были введены в 1794 году, но с течением времени они продолжались до 1864 года. В том году коробка из 20 сигарет облагалась налогом в 0,8 цента. В 2020 году ставка составляла 6,96 доллара за упаковку.

Штаты также облагают налогом сигареты.В 2019 году штат Миссури облагал их налогом по минимуму 17 центов за пачку, а Нью-Йорк облагал их налогом по максимуму в 4,35 доллара за пачку.

Краткая справка

Поскольку налоги на сигареты и алкоголь встроены в их цены, многие американцы не осознают, что платят их.

Крепкие алкогольные напитки, вино и пиво облагаются налогом по разным ставкам как федеральным правительством, так и правительством штата.В 2020 году верхние ставки федерального акцизного налога составляли 13,50 долларов за галлон крепких спиртных напитков, от 1,07 до 3,15 долларов за галлон вина в зависимости от содержания алкоголя в вине и 18 долларов за баррель пива объемом 31 галлон. Каждый штат устанавливает свои собственные налоговые ставки для каждого вида алкоголя.

- Самая низкая ставка налога на крепкие спиртные напитки в 2019 году составляла 2,00 доллара за галлон в Миссури, а самая высокая ставка – 32,52 доллара за галлон в Вашингтоне.

- Для вина самая низкая ставка налога в 2019 году составила 20 центов за галлон в Калифорнии;самый высокий был 3,26 доллара за галлон в Кентукки.

- Пиво облагалось налогом по минимуму 2,0 цента за галлон в Вайоминге и по максимуму 1,29 доллара за галлон в Теннесси.

Правительство начало взимать налог на сигареты и алкоголь, чтобы выплатить долги, которые оно понесло во время Войны за независимость. Однако социальные цели также долгое время влияли на налогообложение этих предметов. Чем выше налог, тем больше вероятность того, что американцы откажутся от употребления табака и алкоголя. Но поскольку налоги на табак и алкоголь являются фиксированными , они непропорционально ложатся на бедных. Другими словами, в основном бедняки не поощряются к употреблению табака и алкоголя, потому что другие группы доходов могут позволить себе платить более высокие налоги.

Как не платить НДС в США

Американская система налогообложения известна на весь мир тем, что процент тех, кто не платит налоги там самый низкий. В основном такие показатели достигнуты благодаря тому, что за неуплату годового подоходного налога предусмотрен штраф размером в ваш доход за год, вы попросту останетесь без денег.

Однако налог с продаж входит в некоторое исключение и за уклонение от его уплаты вам по закону могут только не продать товар, но не более.

Многие американцы отдают предпочтение Amazon, eBay и им подобным, так как там не нужно платить налог с продажи и не требуется платить таможенные налоги.

Если часто совершать дорогие покупки в США, например, стоимостью выше 500 долларов, то налог будет ощутимо бить по карману. Как сократить расходы на покупку товаров первой необходимости (одежды, продуктов, лекарств), которые не так просто купить через интернет?

На сегодня вам всё равно во многих штатах придётся платить налог НДС за данные товары. Однако стоит учесть, что если вы будете закупаться в небольших частных магазинах и супермаркетах, то меньше переплатите за товар по процентам.

Если же вы предпочитаете маленьким магазинам крупные торговые центры и гипермаркеты больших торговых сетей, то налог вам придётся платить в любом случае. Магазины крупных торговых сетей пользуются среди экономных американцев большой популярностью. Покупая здесь, вы тоже сможете сэкономить благодаря тому, что в таких магазинах почти каждый день устраиваются огромные акции и скидки.

Скачивайте приложение USAPROSTO RU в Google Play Маркет и оставайтесь в курсе последних новостей о США и странах Европы https://play.google.com/store/apps/details?id=com.wUSAPROSTORU_14449405