Подоходный налог в италии

Содержание:

- Социальные взносы

- Государственные пошлины

- Как получить ВНЖ в Италии и не платить налоги уже в 2019 году? – Как оформить вид на жительство в Италии за инвестиции или в качестве высококвалифицированного специалиста / основателя стартапа?

- Управляющие компании

- Подоходный налог [ править ]

- Важные для россиян сборы

- Налоги на физических лиц

- Рынок недвижимости Италии: новые перспективы

- Часто задаваемые вопросы: кратко о главном

- ВНЖ для инвесторов: новые опции и упрощение процедур

- Налоги в Италии для юридических лиц

- Другие налоги [ править ]

- Налог на богатство на недвижимость, находящуюся за пределами Италии править

- Налог на имущество для финансовых вложений, находящихся за пределами Италии править

- Налоги на наследство, наследство и дарение править

- Региональный налог на производительность править

- Муниципальные налоги на недвижимость в Италии править

- Нет, кое-что растет, конечно

- Разъяснения о налогах на получение вида на жительство

- Социальное обеспечение [ править ]

- Какие в Италии налоговые льготы для инвесторов

Социальные взносы

Согласно действующим законам ежемесячные взносы INPS являются обязательными и выплачиваются как работником, так и работодателем. В случае же самозанятости, они полностью уплачиваются самостоятельно. Работник за свой счет выплачивает взносы в размере от 9,19 до 10,49% от налогооблагаемой базы. Размер взносов варьируется в зависимости от трудовой квалификации и вида предприятия, на котором он работает (к примеру, торговля, туристический сектор, промышленность и т д). Работодатель самостоятельно удерживает взносы на социальное страхование из ежемесячной заработной платы работника.

Иностранцы, работающие в Италии легально и выплачивающие страховые взносы, пользуются теми же самыми правами и возможностями, которыми пользуются итальянские работники.

Итальянская система социального страхования предусматривает защиту прав всех трудящихся, которые регулярно оплачивают взносы, в следующих случаях:

- Материнство,

- Болезнь,

- Выход на пенсию,

- Инвалидность,

- Безработность,

- Профессиональные заболевания или несчастный случай на производстве,

- Охрана семьи работника.

Государственные пошлины

Мнение эксперта

Семин Андрей

В Италии гербовые марки (marche da bollo) используются, начиная с 1863 года. Как правило, они продаются в табачных киосках или в лицензированных государственных учреждениях.

С июня 2005 года к традиционным гербовым маркам были добавлены марки, выпускаемые в электронном виде Налоговой инспекцией и распечатанные на месте в точках перепродажи.

С 1 сентября 2007 года последние полностью заменили традиционные бумажные гербовые марки. Для некоторых документов допущена замена гербовых марок печатями, подтверждающими оплату наличными суммы государственного сбора.

19 сентября 2014 года в Италии была введена цифровая печать (Service @ e.bollo), которая после оплаты онлайн выдается в электронном виде через веб-сайты, авторизованные государственной налоговой службой. Однако, если налогоплательщик до сих пор имеет старые гербовые марки, он может использовать их даже после введения в силу их видоизменений и повышения стоимости (сегодня гербовая марка стоит 16 €) особым способом. Например, если за оформление документа взимается налог в размере 32 €, налогоплательщик может использовать старые марки стоимостью 14,62 € и 1,81 €, наклеив нужное их количество для достижения требуeмой суммы сбора.

Как получить ВНЖ в Италии и не платить налоги уже в 2019 году? – Как оформить вид на жительство в Италии за инвестиции или в качестве высококвалифицированного специалиста / основателя стартапа?

Вышеописанный льготный налоговый режим доступен как гражданам ЕС, так и гражданам стран, не входящих в Евросоюз. Нужно лишь находиться в Италии большую часть года, чтобы стать ее фискальным резидентом.

Граждане ЕС, ЕЭП и Швейцарии не нуждаются в визе для посещения Италии, а также в иммиграционном разрешении для проживания в этой стране в течение большей части года (им необходимо будет только зарегистрировать себя и членов своей семьи в налоговых органах Италии, чтобы получить налоговый регистрационный номер).

С другой стороны, граждане стран, не входящих в ЕС, должны иметь действительный паспорт для поездки в Италию, и им при определенных обстоятельствах также требуется шенгенская виза. Кроме того, такие лица должны будут подать заявку в итальянский ВНЖ (вид на жительство), а затем – на ПМЖ (постоянное место жительства) и даже гражданство Италии.

Сразу отметим, что в Италии нет схемы по выдаче «золотых паспортов». То есть получить гражданство за инвестиции Италии легально не выйдет – такие варианты предлагают только мошенники. Подробнее: Гражданство за инвестиции 2019: где сейчас орудуют мошенники?

Однако, есть несколько иммиграционных маршрутов, ведущих к итальянским ПМЖ и ВНЖ. Одним из самых простых, быстрых и понятных является маршрут под названием ВНЖ Италии за инвестиции.

Еще один заслуживающий внимания вариант должен заинтересовать высококвалифицированных специалистов, которые хотят жить и работать в Италии. Речь о возможности получить стартап-визу в Италии.

Успешные кандидаты в обоих случаях могут получить гражданство и итальянский паспорт после 10-летнего проживания и работы в Италии на легальных основаниях, выполняя ценз оседлости (необходимо находиться на территории принимающей страны большую часть каждого года в течение 10-летнего периода натурализации).

Внесенные недавно поправки в итальянское законодательство также ввели новую категорию виз. Так называемую «инвестиционную визу», созданную специально для привлечения капитала состоятельных лиц из стран, не входящих в ЕС. И оформить инвестиционную визу смогут только миллионеры.

Кандидату нужно инвестировать не менее одного миллиона евро в компанию, имеющую юридический адрес в Италии, или два миллиона евро в итальянские государственные облигации. Также можно внести один миллион евро в качестве пожертвования, предназначенного для финансовой поддержки общественных проектов по сохранению культурного наследия, помощи иммигрантам или организациям, работающим в области исследований.

Кроме того, соответствующие положения предусматривают необходимость удерживания инвестиций в итальянские государственные облигации или итальянскую компанию в течение не менее двух лет.

В дополнение к выполнению инвестиционного требования или внесению дотации заявитель также должен будет доказать наличие финансовых ресурсов, достаточных для поддержания приемлемого уровня жизни во время запланированного пребывания в Италии.

Первоначальный срок действия визы инвестора составляет два года. Но при соблюдении определенных условий будет возможно многократное продление такого вида на жительства на три года. При этом постоянное место жительства (ПМЖ) в Италии можно будет получить уже после 5 лет законного удерживания ВНЖ.

Обработка заявок в рамках этой схемы для мигрантов-инвесторов на данный момент занимает около 30 дней. До получения официального письма с утверждением / отклонением кандидатуры заявителю вносить инвестиции не требуются. Достаточно при подаче заявки принять на себя обязательство по последующему внесению средств в случае успешного исхода.

Управляющие компании

В Италии в последнее время появляется всё больше управляющих компаний, которые берут на себя полный спектр забот о вашем жилье: следят за состоянием дома или квартиры в отсутствие хозяев и при наличии арендатора, занимаются вопросами клининга, заключением договоров с поставщиками коммунальных услуг и в последующем оплачивают счета, налоги. Берут на себя вопросы ремонта, доставки мебели и нужного оборудования, трансфера, поиска арендаторов.

Ставка на основные услуги управления недвижимостью – в пределах 8–10% от дохода. Оплата счетов, проверка квартиры обойдутся примерно в €200–250 в год, уборка – от €30.

По вопросам управления недвижимостью можно также обратиться в агентство, через которое вы покупали жильё.

Италия, Абруццо

Подоходный налог [ править ]

Доход от работы облагается прогрессивным подоходным налогом IRPEF ( Imposta sul reddito delle persone fisiche ), применяемым ко всем работникам. Правительство устанавливает ставку налога в зависимости от дохода, но регионы могут добавить дополнительно 0,7% к 3,33%. В каждом регионе существует не только региональный подоходный налог, но и муниципальный подоходный налог, размер которого составляет от 0,1% до 0,9%. Муниципалитеты также могут устанавливать прогрессивные налоговые ставки, применимые к категории национального дохода.

В 2018 году ставки НДФЛ составили:

| Диапазон доходов | Ставка налога |

|---|---|

| 0–15 000 евро | 23% |

| 15 000–28 000 евро | 27% |

| 28 000–55 000 евро | 38% |

| 55 000–75 000 евро | 41% |

| более 75 000 евро | 43% |

Физические лица считаются резидентами для целей налогообложения, если на протяжении большей части налогового года они удовлетворяют любому из следующих условий:

- их обычное место жительства в Италии,

- центр их жизненных интересов находится в Италии, или

- они зарегистрированы в Ведомстве регистрации постоянного населения Италии.

Зона освобождения править

В связи с разными видами доходов освобождение от IRPEF определяется по адресу:

- 8000 евро — подчиненным работникам, если их трудовой стаж совпадает со всем годом;

- 7500 евро — пенсионерам до 75 лет, если пенсия обналичивается за весь год, и тем, кто получает палимоны от бывших супругов;

- 7 750 евро для пенсионеров в возрасте 75 лет и старше с пенсионным стажем, совпадающим с целым годом;

- 4800 евро вне зависимости от того, сколько дней в году они работают, для налогоплательщиков с другими видами доходов.

Площадь, освобожденная от IRPEF, увеличивается еще больше, если есть члены семьи на иждивении.

Важные для россиян сборы

Россиян прежде всего интересует, во что им обойдется получение разрешения на въезд, а также на кратко- или долгосрочное пребывание в Италии.

Размер сбора за открытие визы:

- Шенгенская виза категории С – 35 евро. Ее владелец сможет находиться на территории страны до 90 дней. Виза С для детей младше 6 лет открывается бесплатно.

- Национальная виза категории D – 116 евро. Разрешает пребывание в Итальянской Республике более 90 дней.

За предоставление ВНЖ в Италии взимается госпошлина:

- на срок до 12 месяцев – 40 евро;

- от 12 до 24 месяцев – 50 евро;

- ВНЖ Евросоюза долгосрочный – 100 евро.

От уплаты пошлины освобождаются:

- лица, находящиеся с гражданами ЕС в родственных отношениях, – супруга/супруг, дети;

- граждане других государств, не достигшие 18-летнего возраста;

- люди, подавшие заявку на получение/продление ВНЖ по основанию: состояние здоровья, политическое убежище, по национальной, гуманитарной, социальной, вспомогательной защите;

- лица, которым нужно восстановить утерянный или требующий обновления действующий вид на жительство;

Оформление ПМЖ проводится с уплатой госпошлины размером 200 евро. Потребуются дополнительные расходы:

- гербовый сбор – 16 евро;

- услуги почтового отделения (при отправке документов почтой) – 30 евро;

- за выдачу ПМЖ на пластиковой карте – 30 евро.

За подачу ходатайства о предоставлении итальянского гражданства взимается госпошлина размером 250 евро. Дополнительно придется заплатить 16 евро за гербовую марку, атрибуты которой нужно будет указать во время оформления заявки.

Налог для богатых иностранцев

В 2021 году в Италии обрел силу закона единый льготный налог, рассчитанный на состоятельных граждан других стран. Его ставка фиксированная – 100 тыс. евро. Дополнительно на каждого члена семьи уплачивается еще 25 тыс. евро. Такие условия распространяются на иностранцев, для которых Италия является основным местом уплаты налогов.

В 2021 году в Италии обрел силу закона единый льготный налог, рассчитанный на состоятельных граждан других стран. Его ставка фиксированная – 100 тыс. евро. Дополнительно на каждого члена семьи уплачивается еще 25 тыс. евро. Такие условия распространяются на иностранцев, для которых Италия является основным местом уплаты налогов.

Данным нововведением итальянские власти продемонстрировали желание конкурировать с Испанией и Великобританией. Предлагая льготные условия на налоги в Италии для иностранцев, руководство республики рассчитывает привлечь в экономику государства капиталы состоятельных граждан других стран, например, артистов. Ведь они смогут сэкономить на оплате налогов, превышающих указанную сумму.

Чтобы воспользоваться фискальной преференцией, инвестор не только должен обладать доходом, достаточным для ежегодной оплаты 100 тыс. евро налога – по оценкам местных СМИ, это порядка 15-20 млн евро/год. Еще одно условие – из последних 10 лет проживать на территории Италии иностранец должен как минимум девять.

Пакет правительства содержит и другие нормы по привлечению в Италию работающих за границей специалистов. Так, например, предлагается взимать на 90 % меньше налогов с некогда уехавших работать за пределы страны исследователей и ученых, принявших решение вернуться на родину; выдавать предпринимателям, инвестирующим от 1 млн евро, бессрочную визу.

Налоги на физических лиц

| Резиденты | Лица, пребывающие на территории ИР не менее 183 дней в году совокупным итогом, в том числе граждане других государств | Обязаны платить со всех доходов, даже с тех, что получены за границей |

| Нерезиденты | Иностранцы, если 75% их совокупного годового дохода получена на территории ИР | Условия:

Граждане стран, обеспечивающих достаточный уровень информационного обмена с ИР. Имеют равные права с резидентами по перечню статей для налоговых вычетов. Уплачивают только с объема дохода, полученного на территории ИР |

|

Вид/уровень |

База

Imposta sul reddito sulle società (IRES)

- Корпоративный;

- Национального уровня

24 Резиденты платят со всей полученной прибыли вне зависимости от места ее возникновения;

Иностранные компании только на ту, что получена в ИР.

Для финансовых учреждений, в том числе банков применяются отдельные правила

Imposta regionale sulle attività produttive (IRAP)

- На производство;

- региональный

По категориям:

3,9 Базовая.

Региональные налоговые службы уполномочены на незначительное повышение ставок.

· Субъект имеет исключительное право от государства на оказание определенных видов услуг 3,8

· Финансовый сектор 4,2

· Страховые компании 5,3

- Imposta sul Valore Aggiunto.

- На товарный оборот и услуги внутри страны и импорт.

- Ставки:

| Вид | % | |

| Стандартная | 22 | |

| Продукты питания и сельхозпродукция | 4 | |

| Электроэнергия для отдельных случаев;

Некоторые медицинские препараты |

10 | |

| Экспорт за пределы ЕС | ||

| Аренда недвижимости | Нет права на вычеты, и подлежит обложению регистрационным сбором 1–2%. | |

| Передача денег или непрерывного бизнеса | — | Не входят в сферу регулирования. |

Срок подачи декларации устанавливается ежегодно налоговой службой.

Рынок недвижимости Италии: новые перспективы

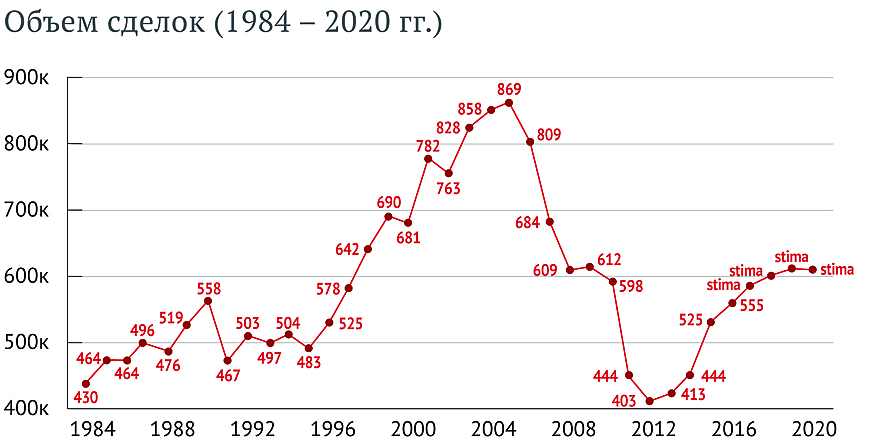

Продажи недвижимости в Италии начали расти с 80-х годов прошлого столетия. Ключевая причина – повысился спрос со стороны иностранцев, которые хотели приобрести жильё в стране с мягким климатом и благоприятными условиями жизни. В середине 90-х рынок обрёл второе дыхание, и продажи стремительно пошли вверх.

До 2004 года число сделок с недвижимостью в среднем выросло на 60% по всей стране, но этот год стал переломным: неукротимое влияние американского кризиса, кризис евро… Продажи начали снижаться, и к 2012 году показатели упали до уровня 80-х.

С тех пор рынок восстанавливается, объёмы сделок пошли вверх, и рост продолжается по сей день.

Сейчас рынок стабилен, а в ближайшие пять лет наверняка будут наблюдаться улучшения. Во многом благодаря изменениям в законах – инвесторские визы, льготное налогообложение для состоятельных иностранцев.

В Азии, Южной Америке, Восточной Европе сейчас миллионы новых супербогатых людей, которые желают перевести свои семьи в Европу на постоянное проживание. В их родных странах качество жизни достигнет европейского уровня не ранее чем через 30 лет. Италия для них – хороший выбор.

На мой взгляд, самые привлекательные регионы для инвестиций – Ломбардия, Тоскана, Лигурия, Лацио. Лучше всего выбирать крупные города с развитой инфраструктурой, богатым историческим наследием, разнообразной торговой и коммерческой сетью, интернациональными языковыми школами и университетами. Безусловно, важна и близость международных аэропортов.

В последнее время высоким спросом пользуется краткосрочная аренда апартаментов и B&B в наиболее посещаемых туристических городах Италии. Это ведёт к росту количества сделок по купле-продаже небольших двух-трёхкомнатных апартаментов. Инвестируют как сами итальянцы, так и иностранцы. В таких городах, как Милан, Флоренция, Венеция и Рим, спрос на квартиры в центре превышает предложение, что способствует плавному росту цен. К тому же, если сравнивать Милан, например, с Лондоном, покупка апартаментов в Италии обойдётся в два раза дешевле.

Заинтересованы в инвестициях в недвижимость Италии? Эксперты Palazzo Estate вас проконсультируют

Россия, Москва, Калашный пер., 4

Фото: pixabay.com

Часто задаваемые вопросы: кратко о главном

Что такое «налоговые гавани»?

Согласно определению Оксфордского словаря, налоговая гавань (или «налоговое убежище», «налоговый рай») – это страна, которая предоставляет иностранным резидентам возможность уменьшить свои налоговые платежи путем, регистрируя свой бизнес в этой стране. В Европе основной налоговой гаванью традиционно считается Кипр. Также в этом статусе часто рассматривают Мальту.

Где самый низкий НДФЛ в Европе?

Налог на доходы физических лиц в Черногории составляет всего 9% – как для резидентов, так и для нерезидентов страны.

В какой стране Евросоюза самый низкий НДС?

В Мальте НДС удерживается на уровне 18%, соответственно это самый низкий налог на добавленную стоимость в Европейском Союзе.

Где самые низкие налоги в Европе?

Черногория – страна, где как подоходный налог для физических лиц, так и налог на прибыль для юридических лиц установлены на уровне 9% – это самая низкая ставка. Что касается ЕС – выгодные условия можно найти в Португалии. Страна предлагает десятилетний льготный налоговый статус и сниженные ставки ряда налогов в автономных регионах Азорские острова и Мадейра.

Какой налог на недвижимость в Европе?

Средняя ставка налога на покупку недвижимого имущества в Европе – 3,8%. Самая выгодная ставка на покупку и регистрацию объекта, а также НДС на новую недвижимость – в Великобритании, где эта цифра колеблется около нуля процентов. Отметим, что такие же условия предлагает Россия. Самый высокий налог на покупку недвижимости в Греции – до 23%. А самый низкий ежегодный налог на недвижимость в Европе – 0%, в Монако.

ВНЖ для инвесторов: новые опции и упрощение процедур

Участники налоговой программы Flat Tax могут в ускоренном режиме получить инвесторскую визу (вид на жительство) на два года. По окончании установленного срока вид на жительство продлевается ещё на три года, затем можно получить ПМЖ (постоянный ВНЖ), а после десяти лет официального проживания в стране претендовать на итальянское гражданство.

Инвесторская виза была введена бюджетным законопроектом (Legge di Bilancio 2017), который регламентировал и специальный фиксированный налог Flat Tax, совместимый с данным типом ВНЖ. Технически выдавать ВНЖ начали с марта 2018 года.

Кроме переноса фискальной резиденции в Италию и выплаты фиксированного налога иностранные инвесторы могут воспользоваться другими опциями получения вида на жительство.

Объём и форма инвестиций

- €500 тыс. в инновационные стартапы, зарегистрированные в итальянском реестре предприятий

- €1 млн в компании, зарегистрированные и действующие в Италии

- €2 млн в государственные ценные бумаги Италии

- €1 млн – благотворительные пожертвования в поддержку ассоциаций, компаний и обществ, работающих в области общественных интересов, культуры, образования, иммиграции, научных исследований, восстановления культурного наследия и ландшафта

Все инвестиции должны быть размещены в течение трёх месяцев после въезда в Италию по иммиграционной визе инвестора и работать не менее двух лет.

Подобные иммиграционные программы действуют и в других странах, но у Италии есть ряд преимуществ. К примеру, более мягкий климат, чем в Соединённом Королевстве; более разнообразная территория, чем в Швейцарии; более низкая стоимость жизни по сравнению с Монако; более удобная транспортная система, чем на Кипре. Всё это делает Италию привлекательным местом для проживания состоятельных людей.

Налоги в Италии для юридических лиц

Если вы планируете купить имущество в Италии, проживать там более полугода, работать, или вести бизнес, то нелишним будет изучить налоги в Италии для юридических лиц.

Основными сборами, которыми облагается предпринимательская деятельность являются корпоративный сбор – IRES (imposta sul reddito sulle società), и региональный вычет на производство – IRAP(imposta regionale sulle attività produttive). Тарифы этих сборов представляют собой:

- IRES – 24%;

- IRAP – чаще 3,9%.

Региональный налог на производство

Расчеты выполняются по разным методикам на основе вида деятельности, валовой маржи. IRAP еще и зависит от характера производства. Банки и финансовые компании облагаются по несколько другим правилам и ставки этих пошлин у них другие.

IRAP может иметь следующие размеры для отдельных групп налогоплательщиков:

- компании, которым государством определено исключительное право на предоставление ряда услуг – 3,8%;

- банки и учреждения, занимающиеся преимущественно финансовой деятельностью, – 4,2%;

- компании-страховики – 5,3%.

Эти налоги Италии начисляются в согласии с межнациональными нормами законодательства, которые гласят, что независимо от места получения дохода, если предприятие зарегистрировано в стране, то и пошлинами оно должно пополнять итальянский бюджет.

Корпоративный налог на доходы

IRESом облагается чистая прибыль предприятия, которая выведена в финансовых отчетах за календарный период. Материальные средства заработанные в Италии предприятием, пусть даже зарегистрированное в ином государстве, облагаются IRES.

Налог на добавленную стоимость

К импортным операциям и внутригосударственному обеспечению товаров и услуг применяется НДС (Imposta sul Valore Aggiunto), величина которого равна в большинстве случаев 22%, сельхозпродукция и товары потребления – 4%, для снабжения электричеством – 10%, медицинских препаратов. Предоставление коммерческих помещений в аренду облагается по тарифу 1%-2%.

Экспорт итальянской продукции за границы Евросоюза облагается НДС по тарифу 0%.

Госпитализация, страхование, образовательные, медицинские и определенные финансовые услуги, не учитываются этим сбором. Но все это нужно уточнять в конкретном государственном органе.

Крайний срок предоставления декларации по налогу на добавленную стоимость – 30 апреля последующий за отчетным годом.

Другие налоги [ править ]

Налог на богатство на недвижимость, находящуюся за пределами Италии править

Итальянский налог на богатство на недвижимость ( Imposta sul valore degli immobile situati all’estero или IVIE), принадлежащую за пределами Италии физическому лицу, которое квалифицируется как резидент для целей итальянского налогообложения, был введен в Италии. Причитающийся налог на имущество пропорционален проценту владения и размеру собственности. Применяемая ставка налога составляет 0,76%. IVIE не взимается, если налог ниже 200 евро; в противном случае выплачивается вся сумма IVIE.

Налог на имущество для финансовых вложений, находящихся за пределами Италии править

Итальянский налог на богатство на финансовые вложения ( Imposta sul valore delle Attivita` Finanziarie detenute all` Estero или IVAFE), принадлежащий за пределами Италии физическому лицу, которое квалифицируется как резидент для целей итальянского налогообложения, был введен в Италии. Причитающийся налог на имущество пропорционален проценту владения и размеру собственности. Применяемая ставка налога на 2018 финансовый год составляет 0,2%. Только для банковских счетов вышеупомянутый налог представляет собой фиксированную сумму, равную 34,20 евро для каждого банковского счета. Эта фиксированная сумма не подлежит уплате, если средняя сумма сбережений ниже 5000 евро с учетом всех банковских счетов, принадлежащих налогоплательщику.

Налоги на наследство, наследство и дарение править

Налог на наследство и пожертвования был вновь введен в октябре 2006 года после пятилетнего периода, в течение которого этот налог был отменен. Процентные и льготные лимиты, применимые к переводам денег или активов, зависят от отношений бенефициара с умершим лицом или дарителем.

- супруг (а) или родственники по прямой линии, налог на наследство или дарение будет обложен в размере 4% от стоимости активов, превышающих необлагаемый налогом порог в 1 миллион евро (на наследника)

- сестра и брат, налог на наследство или пожертвования будет обложен в размере 6% от суммы перевода, превышающей 100000 евро (на наследника)

- для других членов семьи до четвертого поколения налог на наследство или пожертвования будет облагаться налогом по ставке 6% от всей стоимости передачи, и

- все другие бенефициары, не упомянутые ранее, будут облагаться налогом по ставке 8%, которая будет применяться ко всей стоимости перевода.

К инвалидам применяются особые положения.

Региональный налог на производительность править

Региональный налог на производительность (IRAP) применяется по фиксированной ставке до 3,9%. Эта фиксированная ставка применяется к осуществляемой производственной деятельности. Налогооблагаемая база — это разница между полученной компенсацией и прямыми коммерческими расходами, за исключением затрат на персонал и процентов.

Муниципальные налоги на недвижимость в Италии править

Законопроект о финансах Италии за 2014 финансовый год внес соответствующие изменения в муниципальный налог на недвижимость, находящуюся в собственности в Италии. Действительно, налоговое законодательство ввело «уникальный муниципальный налог» ( Imposta municipale unica или IUC).

IUC состоит из трех разных налогов:

- Муниципальный налог ( Imposta municipale propria или IMU).

- Налог на мусор ( Imposta sui rifiuti или ТАРИ ).

- Неделимый налог на услуги ( Imposta sui servizi indivisibili или TASI).

Нет, кое-что растет, конечно

Госдолг к ВВП, например, штурмует все новые высоты – уже 135%.

Средняя зарплата итальянца в разы ниже, чем у жителя Норвегии или даже Германии. С поиском работы очень сложно… При этом добрые и щедрые итальянцы лояльно относятся к приезжим, в том числе россиянам.

Заработки итальянцев тоже постепенно растут, но сильно зависят от региона. В 2019 году (по данным Statista) больше всех получали в Ломбардии – там, где расположена столица мировой моды, Милан. В богатом регионе средняя зарплата за год составила 31446 евро – 2620 евро в месяц или 230 тысяч рублей. В два с лишним раза ниже, чем в Швейцарии.

Самый бедный регион Италии – Базиликата. Там зарабатывают в среднем 24308 евро в год – 2025 евро в месяц или 178 тысяч рублей. В 3,5 раза больше, чем в России, которую нам живописует Росстат.

Разъяснения о налогах на получение вида на жительство

Уже понятно, что не избежать налога в восемьдесят, сто или двести евро, которые с января иммигранты должны заплатить при подаче заявки на выдачу или продление вида на жительство. Министерство Финансов по просьбе Министерства Внутренних Дел в трех случаях когда можно было избежать оплаты налогов, сказало три раза нет. Для получения копии разрешения, которое было утеряно или украдено, вы должны выплачивать пособие? Ответ: Да, потому что «государство выдает новый документ», и поэтому должны быть покрыты затраты на работу государственного управления. Поскольку плата варьируется в зависимости от продолжительности разрешения, оплата производится только за оставшийся период действия дубликата.

Другой вопрос, связанный с владельцами вида на жительство по мотивам политического убежища или гуманитарной защиты. Закон говорит, что они не должны платить взносы, но и их совершеннолетние родственники, да.

Оставят вас с пустыми карманами и в случае отказа в выдаче вида на жительство. Если Квестура отказала в оформлении разрешения – можете ли вы вернуть деньги, которые были заплачены за “получение вида на жительство?” Министерство Финансов (в чем мы и не сомневались, учитывая дурную привычку) сказало: нет — налоги вы платите «в связи проведенной работой по анализу практики». Вы имеете право на возмещение только 27,50 евро, которые были использованы для печати электронных документов. Мало того, что вы теряете право остаться в Италии, но и дарите государству, которое попросту выдворяет Вас, сто евро. Красиво, ничего не скажешь!

Социальное обеспечение [ править ]

Трудовые отношения (персонал) править

Взносы на социальное обеспечение распространяются на всех сотрудников, делятся на взносы работодателя и работника; обе стороны обязаны участвовать. Работодатели должны зарегистрироваться в Управлении социального обеспечения Италии ( Istituto Nazionale Previdenza Sociale или INPS). Общая ставка взносов колеблется около 40% от заработной платы сотрудника, в зависимости от их положения в компании, от количества сотрудников в компании и от промышленного сектора компании. Обычно взносы распределяются следующим образом:

- около 30% взимается с работодателя

- около 10% взимается с сотрудника

Однако только 33% из этих 40% используется для целей INPS; остальное распределяется в несколько других фондов:

- Касса по безработице

- Больничная касса — использование этого фонда не распространяется на руководителей

- Материнский фонд

- Фонд компенсации по временной безработице — делится на обычный и чрезвычайный компенсационный фонд, использование этого фонда не распространяется на руководителей.

- Фонд социальной мобильности — использование этого фонда не распространяется на руководителей

- Прочие мелкие средства

Взносы на социальное обеспечение для сотрудников, которые зарегистрировались в INPS после 1 января 1996 года и не имели предыдущего положения в системе социального обеспечения в Италии, рассчитываются и выплачиваются в максимальной сумме 101 427 евро за 2018 год.

Трудовые отношения (исполнительные) править

Социальные отчисления, причитающиеся с руководителей:

коммерческий директор должен внести свой вклад после править

- Для INPS уровень налога составляет 9,19% от дохода до потолка дохода в размере 46 630 евро. Для более высокого уровня подоходного налога установлен 10,19% от дохода.

- Для Фонда Марио Негри — дополнительный налог в пенсионный фонд составляет 1% от национального годового дохода, потолок налога составляет 59 224,54 евро и максимум 129,12 евро в год в качестве платы за обучение.

- Для Fondo Mario Besusso — также известного как FASDAC ( Fondo Assistenza Sanitaria Dirigenti Aziende Commerciali ) — национального медицинского фонда, уровень налога составляет 1,87% от годового дохода с годовым максимумом 45 940 евро.

- Для Fondo Pastore — дополнительного пенсионного фонда — необходимо внести минимум 464,81 евро. Этот фонд состоит из страхового и инвестиционного (не обязательного).

промышленный руководитель должен вносить свой вклад после править

- Для INPS уровень налога составляет 9,19% от дохода до потолка дохода в размере 46 630 евро. Для более высокого уровня подоходного налога установлен 10,19% от дохода.

- Для Fondo Assistenza Sanitaria Industria или FASI — фонда медицинского обслуживания — установлена фиксированная ставка на уровне 960 евро.

- Для Fondo Previdenza Dirienti Aziende industriali или PREVINDAI — дополнительный пенсионный фонд — установлен уровень налога в размере 4% от дохода только для лиц с максимальным годовым доходом 150 000 евро.

Самостоятельная занятость править

Для самозанятых лиц, не имеющих номера НДС и не охваченных обязательным частным пенсионным фондом, установлен закон 335/95, согласно которому люди должны зарегистрироваться в INPS в «отдельном режиме социального обеспечения». Эта система предусмотрена для трех разных ставок.

- Для физических лиц, включенных в другой режим обязательной безопасности, уровень налога составляет 24% от годового дохода.

- Для физических лиц с номером плательщика НДС, зачисленных эксклюзивно в Gestione separata INPS (отдельный режим социального обеспечения), уровень налога составляет 25,72%.

- Все остальные лица, зарегистрированные исключительно в отдельном режиме социального обеспечения ( Gestione separata INPS ), различаются по предоставлению DIS-COLL. Если DIS-COLL не предоставляется, ставка налога составляет 33,72% от дохода, если DIS-COLL предоставляется, ставка налога составляет 34,23%.

Все проценты равны максимальному пределу в 101 427 евро, установленному законом в 2017 году.

Какие в Италии налоговые льготы для инвесторов

В базовом бюджетном законе № 178 от 30.12.2020 были предусмотрены налоговые льготы для инвестиций в новые бизнес-активы. В нормативном акте содержится руководство по определению квалификационных бенефициаров, квалифицируемым активам и кредитным ставкам, а также зачету налоговых вычетов.

Итальянское правительство данным законом произвело «преобразование» льготы, предоставленной предыдущими постановлениями, в виде увеличения стоимости, связанное с эффектом амортизации как вычет из дохода от бизнеса (или самозанятости) в форме налогового кредита, который может использоваться исключительно в качестве компенсации и без ограничения по применению в этих рамках.

Изначально законом о бюджете на 2021-й предполагалось, что льгота по налогам будет предоставляться с 16.11.2020 по 31.12.2022. Новым Циркуляром № 9/E от 23.07.2021 действие льготы продлено до 30.06.2023 года, если не менее 20% выплачено до 31.12.2022 г. Это относится к квалифицируемым инвестициям в любом секторе экономики, независимо от организационно-правовой формы, объема оборотов и режима учета налогоплательщика.

На налоговые льготы могут претендовать инвесторы такого типа:

- компании-резиденты;

- постоянные представительства иностранных компаний, связанных с производственными объектами, расположенными в Италии.